- 首页

- ·

- 热门文献

-

演讲实录

-

CAAI会士专栏

-

GAITC 2021 演讲速记

-

GAITC 2020 演讲速记

-

GAITC 2019 演讲速记

-

GAITC 2018 演讲速记

-

GAITC 2017 演讲速记

-

GAITC 2016 演讲速记

-

CCAI 2022 演讲速记

-

CCAI 2021 演讲速记

-

CCAI 2020 演讲速记

-

CCAI 2019 演讲速记

-

CCAI 2018 演讲速记

-

CCAI 2017 演讲速记

-

CCAI 2016 演讲速记

-

CIIS 2020 演讲速记

-

CIIS 2019 演讲速记

-

CIIS 2018 演讲速记

-

CIIS 2017 演讲速记

-

CIIS 2016 演讲速记

-

CCIS 2019 演讲速记

-

CAAI人工智能大讲堂 2018

-

吴奖 2018 演讲速记

-

WRC 2017 演讲速记

-

CIEC 2016 演讲速记

-

2016“探寻大师足迹”系列第二站

-

2016“探寻大师足迹”系列第一站

-

CAAI AIDL 第八期(2019)

-

CAAI AIDL 第七期(2019)

-

CAAI AIDL 第二期(2017)

-

CAAI AIDL 第一期(2017)

CCAI 2017 演讲实录丨柳崎峰:金融机构的市场机遇与实践

发布时间:2017-07-26

7 月 22 - 23 日,在中国科学技术协会、中国科学院的指导下,由中国人工智能学会、阿里巴巴集团 & 蚂蚁金服主办,CSDN、中国科学院自动化研究所承办的 2017 中国人工智能大会(CCAI 2017)在杭州国际会议中心盛大召开。

在大会的智能金融论坛上,香港智能金融科技有限公司(FDT-AI)联合创始人兼CEO柳崎峰发表了题为《金融机构的市场机遇与实践》的演讲。

柳崎峰

香港智能金融科技有限公司(FDT-AI)联合创始人/CEO

从移动时代步入智能时代,柳崎峰认为存在三个重要转型:

券商转型,从移动券商到智能券商,用户从手机上便捷的投资交易,到享受更多智能个性化的服务;

监管转型,从弱监管到严格监管再到智能监管,同样需要非常强个性化的技术方案;

银行转型,对私业务,从人性化到个性化,对公业务,从集中化到普惠化。

实践方面,柳崎峰讲到了机器学习在数据处理、特征提取、模型训练和评价测试四大步骤中的体会。

最后,他认为,在智能金融的产品化阶段,生成模拟数据是一个很好的思路。

以下是柳崎峰的演讲实录,AI科技大本营作了不改变原意的整理:

谢谢大家倾听我们的讨论。题目是我跟李小龙一起讨论的,有点大。不是说我们号召进入这个时代,而是说在金融机构从移动时代到智能时代转变的形势下,我们能做什么样的事情。

我先简单介绍一下公司,然后介绍我们想要抓住的市场机遇在哪里,在这个过程中有哪些挑战,以及我们怎样应对这些挑战。

FDT集团

FDT是一个集团,下面有六块主要的业务业务,包括自营交易、香港券商、资本运作、金融IT开发、智能金融、校园公益。FDT位于美丽的香港科学园,约130人,成立 3年多 。我所负责的子公司是FDT-AI,我们做的产品方向是智能交易、投资教育、智能交易算法和智能投资算法。

FDT-AI是做人工智能、大数据计算的,那么数据来自于哪儿?这是一个公司至关重要的问题。我们的数据来自于内部数据,第一块很宝贵的数据就是自营交易。我们积累了几百位职业的交易员的大概5年的时间、几千万的交易记录作为我们的分析数据。第二块是来自于校园公益事业,它是帮助大学生用模拟资金来做金融交易实践训练。通过这个训练,让用户达到控制风险、认知风险、提高交易能力的目的。我们有近一百万的模拟交易用户,也有上千万条的交易记录。这两块数据给我们带来很大的优势,让我们在商业竞争中处于有利的地位。

简单介绍一下FDT校园公益金融实践教育。马蔚华博士,著名金融家,是FDT金融创新工场的总导师。他和FDT集团创始人聂凡淇先生一起想解决中国金融市场最大的问题——中国金融市场是一个散户主导的市场,大约85%的交易量来自于散户,而美国是一个相对成熟的市场,只有约8%的交易来自于散户。这两个交易市场的用户格局完全不同,所以说中国的交易市场面临很多难题,但是,难题往往蕴含了我们的机遇,我们做的很多事情就根植于对这个难题的理解。

那么FDT校园公益金融实践教育是怎么做呢?第一个是开发一个全市场的外汇、股票、期货、港股、美股模拟交易的软件APP,它也支持实盘交易。通过这个APP,用户就可以随时随地的进行交易训练。我们举办全世界的大学生比赛,有百万的奖金,还在大学教学楼里设立的线下活动空间。目前我们在上海交大、清华等9所大学设立了线下的空间,这个页面上看到的是上海安泰经济管理学院的空间。同时我们与这些有名的高校一起合作,和牛津大学、南京大学、清华大学、哥伦比亚大学一起建立联合实验室来研究我们自有的专业交易数据和模拟交易数据。

市场机遇——三大转型

我们要抓住哪些市场机遇呢? 在人工智能和金融科技应用爆发的基础之上,我们看到了三个转型机遇。

第一个是券商的重要转型。从移动券商,到智能券商的转型。每个股民的特点是不一样的,你怎样提供个性化服务?券商要从零售经济业务向资管业务转型,这是国家的引导方向, 普通散户不要盲目炒股 。

第二个是监管的重要转型。从弱监管到严格监管,再到未来的智能监管。目的是该管的管,不该管的不管,总之要合理的、个性化的管理,这是一个强个性化的要求。比如配资是不鼓励的,但是如果做了合理的对冲,可以有效降低风险,同时有利于提高整个市场的流动性。

第三个是银行的重要转型。从人性化进一步提升到个性化,像刚才张教授所讲的推荐系统,就是个性化服务的一个很重要的办法。

最右边的图,是美国券商和大陆券商对科技的投入,差别非常大。在现在重大的转型机遇下,投入方面有这么大的反差,可想而知,我们要做的事情还有很多 。

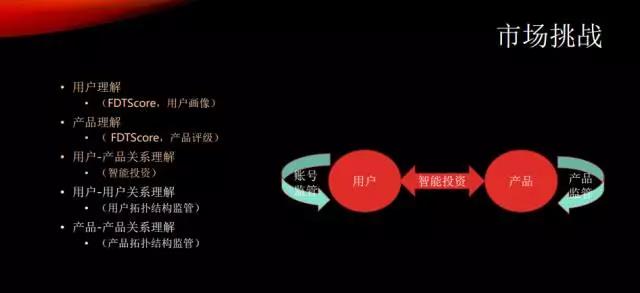

市场挑战——五个基本问题

关于市场的挑战,我自己总结、归纳了一些,我认为市场的挑战或者基本问题有5个。

第一个是对用户的深入理解,这是互联网思维的精髓。我们开发了一个产品叫FDTScore,它可以对用户的交易行为和市场之间的关系数据,做一个深入的全方位的评分,可以看成是交易用户的一个画像。

第二个是对产品的穿透性理解。我们如果只根据净值来理解基金产品是远远不够的。

第三个是对用户和产品之间关系的理解,也就是所谓的智能投顾和智能投资。目前还有很多智能投顾还停留在解决用户UI移动化交互便捷性的问题,还没有解决深层次的资本端的问题。

第四个是对用户和用户之间关系的理解,是否两个账号同时操纵一个资产,这是监管最看重的问题。

第五个是对产品和产品之间拓扑关系的理解。

比如对用户端的理解,就是在交易行为数据上做一些分析和尝试,重点是要计算出剥离风险以后用户的可持续收益能力,而不是简简单单地靠ROI来评价,那样会有很强的误导。

人工智能——系统实现关键

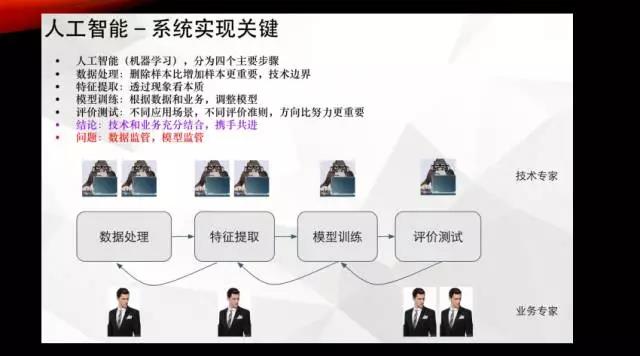

最后一页是我的机器学习在金融科技中的实践体会。人工智能在书本里有比较清楚的定义,但是在工程中,这个定义就变得非常模糊和难以把握。我这里讲最基本的四个步骤:数据处理、特征提取、模型训练和评价测试。

工程的数据处理中,很多时候删除样本比增加样本更加重要。今天谭院士讲人工智能不是万能的,最关键的是把技术边界做好,能做的做,不能做的投降,这样最后系统的准确率和稳定性就提高了。但是数据删除,也就是挑选数据或者是过滤数据,好比是在数据中砍几刀。我们认为能够正确砍出这几刀的人,在公司的价值是非常大的,目的就是划定技术边界。

第二个就是特征提取,要对交易的本质非常清楚。

第三个是模型训练。进入模型训练很麻烦,做过搜索和推荐的都知道,最大的痛苦就是天真地相信了这份数据,然后训练出一个模型,后来发现,开始认为对的数据,实际上是不那么好的模型serve出来的,这是一个循环。

最后,评价是最重要的。如果你评价做不好的话,整个方向就错了,你越努力就越错得厉害。例如两位老师讲的Explore&Exploit,评价非常难,如果数据集不够,评价就没法儿做。

在金融行业里,我们目前和中国顶级的金融客户在合作。在合作的过程中,我们也遇到了很多的问题。首先就是数据的问题。传统的软件和客户是怎样合作的呢?传统软件开发,只要有一个小的样本数据,有非常清楚的产品需求就可以做了。但是在大数据人工智能时代,由于金融行业的特殊性,客户不会实现给你数据,但是,对于机器学习来说,只有拿到数据一切才刚刚开始,大量的工作会在数据预处理环节。反过来,你还没开始的时候,用户为什么让你进场拿数据呢?这不就是一个死结吗?这是非常大的挑战,我们有一个很好的优势,就是我们有这么多的模拟数据和自有交易数据,我可以先“闭门造车”搞出模型和系统,八九不离十,到客户那儿再调一下,这样就可以快速的切入进去。

OK,谢谢各位!